银行领域明年恐遇冷 分析员:该减持马银行了!

马银行总部。

(吉隆坡18日讯)由于股本回报率(ROE)扩张有限,加上明年或有降息,本地银行净利息赚幅恐承压,分析员认为银行股前景一般,尤其大泼马股龙头马银行(MAYBANK,1155,主板金融股)冷水,建议投资者减持!

大马投行最新的分析报告中认为,明年银行业料将遇冷,领域评级仅为“中和”;而享有高估值的马银行恐第一个受伤,目标价从原先的10.80令吉,大砍至8.85令吉;评级也被调降至“减持”。

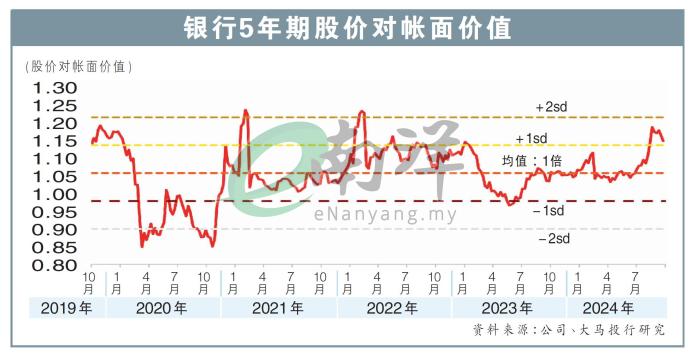

分析员表示,之所以会大砍该行的目标价,除了是股本回报率的表现承压外,还有就是该行的股价对帐面价值也有处在偏高的水平。

此外,该行的营运收入,比起2024财年的6.9%,来到2025财年可能会大幅下跌至3%,主要是资金和市场收入有所放缓。

有鉴于此,在众多下行风险的情况先,分析员才会把马银行合理价和评级调低。

布局高ROE银行股

就银行领域整体而言,分析员认为,以目前的局面来看,那些股本回报率高且拥有高流动率的银行公司,会是投资重点之一。

分析员点出,来到2025财年,股本回报率仅从9.4%提升至9.7%,主要是银行领域的核心净利,料会从今年的7%,降至6.4%。

此外,把降息预期和其非利息收入(NOII)中个位数增长纳入考量后,预计2025年的营运收入将增长5%,而净利息收入会出现温和增长。

不过,净利息赚幅方面可能会出现承压,主要是预计国行在2025年下半年会降息25个基点,而这对本地银行业者来说,每降息25个件,净利息赚幅都会压缩2至3个基点,而净利则会下挫3%至4%。

明年迎逆风

分析员表示,以美联储的降息周期来看,那些在国外拥有业务的本地银行,遭遇的赚幅承压,会大于仅在国内拥有业务的银行业者。

另外,由于出口和消费支出可能放缓,分析员预计系统贷款扩张将在2025年放缓至至4%至5%,庆幸的是资产质量将保持稳定。

展望未来,分析员料银行将继续保留充足的拨备用作缓冲,好减轻信贷风险,因为有些中小型企业和低收入群体的还款记录,仍受到监管单的密切关注。

唱好联昌丰隆

整体而言,分析员继续对联昌国际(CIMB,1023,主板金融股)和丰隆银行(HLBANK,5819,主板金融股)给出“买入”评级,目标价分别是9.50令吉和26.90令吉。

至于安联银行(ABMB,2488,主板金融股),分析员则将评级从原先的“买入”调低至“守住”,主要是该行各种利好已反映在股价上。

美国关税引发间接压力 银行专注本地劈风斩浪

(吉隆坡16日讯)美国关税预料将显著冲击大马经济,进而对本地银行业盈利前景带来压力,部分证券行相信,国内市场及零售市场贡献比最大,同时资产素质最强的银行股,将是投资者此时的最佳选项,其中又以大众银行(PBBANK,1295,主板金融股)最为突出。

达证券分析员指出,美国反复无常的关税政策,为世界经济及贸易市场带来大量不确定因素,恶化的贸易摩擦局势,也为依赖出口的大马经济蒙上阴影。

“根据大马面对的24%对等关税,我们的经济学家预测,大马全年国内生产总值(GDP)增长可能会因此减少1.2%。”

由于银行业前景仍然与整体经济表现紧密相关,银行股在市场波动加剧的情况下面临压力。

虽然大马的银行主要专注于国内业务,因此不会受到中美贸易紧张局势的直接影响,但分析员预计将出现一些间接不利因素。

其中最主要的是,随着商业信心减弱和市场透明度下降,贷款和手续费收入增长可能会放缓,从而导致资本投资、扩张计划和并购活动的推迟。

“我们预测2025年的贷款业务增长率为6.2%,但由于需求疲软,这一数字可能会降至5.5%至5.8%之间。”

大众银行最安全

尽管如此,该分析员相信,本地市场和零售市场贡献占比最大,同时资产素质最强,尤其是贷款损失覆盖率高的国内银行,将在如今的不明朗局势中,拥有最大优势。

“我们相信,若经济放缓的情况发生,商业贷款很可能会首先受到冲击,而零售贷款应可保持稳定,毕竟此类贷款多元分布在各种个人借贷者,而且大多来自必要生活需求如房贷或车贷。”

他补充,商业贷款往往在动荡市场环境中更易出现违约,造成银行更谨慎地对待相关领域贷款。

该分析员指出,以上述条件分析,大众银行脱颖而出,成为目前最安全的本地银行股。

“大众银行以本地贷款为主,其中大部分是零售贷款,占65%,同时该银行的贷款损失覆盖率还是国内最高之一。因此,我们预期,大众银行面对的贸易相关风险为国内银行业中最低。”

除了大众银行,丰隆银行(HLBANK,5819,主板金融股)也在上述分析中表现不俗,同时具备高贷款损失覆盖率及较多的本地贷款占比,但分析员仍对该银行感到谨慎,因为其28%的税前盈利来自中国的成都银行。

股价修正后估值诱人

整体而言,达证券分析员保持银行领域的“增持”评级,并指近期的股价修正,令银行股的估值降至更具吸引力的水平。

“大部分银行股的股价对账面价值比(P/B),目前已经接近10年平均值,或是比平均低了一个标准差,创造了吸纳银行股的入场良机。”

另外,银河国际证券分析员指出,美国关税或会对大马银行业带来负面冲击,但本地银行往往在动荡时期,将总减值贷款(GIL)比率控制得很好,值得信任。

“即使是在冠病疫情时期,大马银行业的GIL比率也并未走高,除了在2020年首季曾短暂升高。我们认为,美国关税带来的潜在负面冲击,将远不如疫情的影响。”

同时,该分析员也将银行股的评级维持在“增持”。

相关新闻