国行降息明辨利弊/梁键铭

问:

你好

国家银行在上个月降息,请问这对我们有什么好处?

我的表弟告诉我,银行收入会因此降低,建议我卖掉手上的银行股,但我又不肯定如果卖了是否正确,我该如何是好呢?

林先生

答:

林先生,你好

国家银行在7月13日下调隔夜政策利率(OPR)0.25%,至3%,是近7年来首次降息,的确令不少人感到意外。

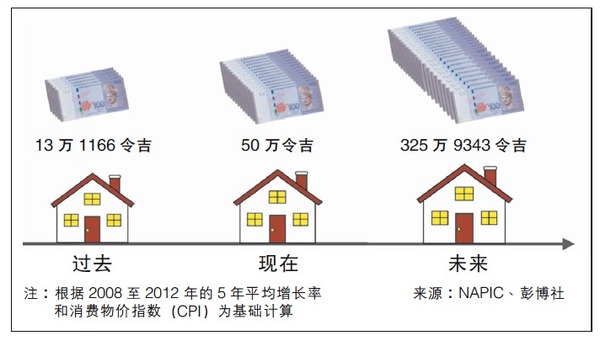

随着利率下调,我们的房屋贷款利息也会下滑,若你的利息配套为4.7%,如果银行也同步下调贷款基本利率0.25% ,至4.45%,降息后,你每月会多出78令吉,一年可多出936令吉。

这看起来不多(如果你的贷款数目大,那么就会觉得自己的供款节省会更多),但如果整个贷款在35年来支付的总利息后,你也许就觉得那可是庞大的数目哦。

降息前,35年总利息大概是52万令吉(你的贷款数额为50万令吉而已);降息后,你在35年内支付的总利息将是约48万7000令吉,节省的利息付款为逾3万令吉,这时候就不会觉得渺小了吧?

不晓得这会否刺激我国近期低迷的房市,但间接来说,降息是会造成贷款比较“便宜”,因此对房市会有正面效应。

看不见的忧患

虽说房屋贷款(或汽车贷款)会变得比较“吸引”,但其实对普通市民而言,坏处多过好处,恐怖的是,这坏处是看不见和听不见的。

低利息环境也意味着我们存放在银行的存款也会提供更低的利息收入,这代表我们的钱变成“懒散”了,若之前是为我们赚取年利3.3%,但现在只可提供3.05%的利息收入。

退休金减弱

也许你觉得差别不大,但这也代表着我们的财富在与通胀对抗的长久战争中,“财富防线”忽然被削弱了。

若我们把自己的财富和未来需要的资金放在存款户头,长远而言,我们原本的计划将会出现变化,因低利息环境会拖慢资本增长进度。

若低利息环境的时间太长,其实会伤害到大家的退休金。

根据国家银行在7月29日公布的报告显示,国内通胀率在6月已降至1.6%,如果这数据准确,这意味着我们的存款原先为我们赚取净利率(3.3%-1.6%)1.7%,但现在只剩下1.55%。

问题在于,这个数据是由不同的部分所构成,在食物及住宿方面通胀率其实是分别为4.2%与2.4%,意味着,我们的生活费通胀率可能比1.6%来的更高。

再说,如果你居住的地方是城市,也许你也不会认同自己的生活费只是增加了区区1.6%吧?

若根据通胀率下跌至1.6%来看,这也显示我国经济不太理想。

通胀跌致恶性循环

通胀率下跌意味着大家都不怎么消费,国人减少消费,企业的业绩也就会随着趋弱,那么也会影响到我们的收入保障和饭碗,这会是一个“恶性循环”。

因此,在政策上,这一次的降息之举其实也是在事情还未变得糟糕前,就制造一些“刺激”,希望可以保住我国经济的引擎别冷却下来。

虽然现阶段,根据数据显示我们的通胀率走低,但是长远来说,每个人不同的生活习惯与形式都会出现变化。

可能你的个人通胀率还是一样或更高,因此低利息环境也会造成我们银行存款的抗通胀能力下跌。

上个星期解答一位读者问题时,提到说通货膨胀造成我们金钱的购物能力及价值丧失。如果今天我需要10令吉吃一餐,那么12年后,要用10令吉买同样食物是不行的,原因是这张10令吉届时恐怕只剩下5令吉的价值而已。

换个角度来说,房子的价格一直上升,其实部分原因是金钱在缩水!

反应别太急

我认为,市民的确会比起从前更加关注这一次的降息行动,媒体及报章的报道也比从前多。

但是这时候降息0.25%,其实并不足以造成大家所预测的良好效果,虽然有不少人认为降息对股市可以有不错的反应,有者认为会造成令吉走势下滑。

我相信,这小幅度的降息应该还不能引起这些效应,毕竟股市和货币的趋势是受多种元素影响,而非单靠利息因素。

因此,别以为国家银行降息就盲目的一窝蜂去把令吉兑换成外币,然后放在家里(这样比起放在银行户头更不明智不是吗?),或急忙出售掉自己持有的银行股票。

毕竟在这个年代,银行除了依靠贷款赚钱,还可通过其他金融产品买卖赚取佣金收入,虽然银行其它贷款利息收入可能会减低,但是信用卡的利息收入还会一样高(国人有不少信用卡债)。

投资银行前景

再来就是我们投资在银行股票时,其实是投资在银行及金融业未来的前景,不应该为了小小利息调整而受影响。

我们所投资的公司的表現、业绩,以及这公司所面對的竞争环境及条件,会是更关键及重要的因素。

如果公司管理层及业绩的表現不理想,投资者决定离场那还说得过去,但是如果是为了一些正常的降息政策或道听途说的“建议“出现反应过敏,我就觉得“不理还好,理了更糟”。

记得投资初衷

说到底,投资本身就不可能是短时间的事,投资者应该做的并非在把资本投进去后就结束,那恐怕只是一个过程的开始,期间还必须要定時监管。

凡事还是要记得自己当初做某个决定的初衷及目的,不要让一些市场的“噪音”而把目标给弄糊涂了。

还记得吗,根据媒体报道,如果大众银行散户于1967年买进大众银行1000股,由始至终未曾脱手,到了2015年,当年的1000股已拥有276万令吉同等的股票资产值(按年19%增值率)。

难道1967年至今我们不曾有过减息的现象吗(从前的利息反而还比这次减息前的水平高出很多倍)?因此,买与不买还得看你自己当初投资的目标是否还是一样,投资期限还有多久,与其他和你个人有关的因素而定。

有利债券市场

普遍上,利息下调对债券市场是会有一种良好的贡献,对于产业投资信托基金也会有好的效应,但是要记得除了利息因素外,还有其他的因素影响每一种资产类别。

身为理财师,我们建议大家了解自己的人生目标,针对目标做出规划,制造一个适合自己风险承担能力的投资组合。

简单来说,别把全部的鸡蛋放在同一个篮子,某一些“篮子” 对利息动向有反方向的反应,有些则是正面,因此当我们进行资产分配时,就降低“篮子”本身的风险。

当然,我希望大家可以认清一件事情,就是放在定期存款的钱,其实也是会面对利息风险,可能上升也可能往下调整。

但是长远来说,通货膨胀是否会往下走还是往上升,相信大家也会心中有数。

免责声明

以上资讯只提供分享及参考用途,而非正式有关产品购买或咨询,因个人情况及需求会有差异,读者可依据自身独特情况再向笔者取得建议,或者咨询本身的特许理财规划师。

拜访老人院后有感/梁键铭

上周有幸和几位同事到外坡走走,在彭亨州直凉镇拜访一家深得人心的叁娘善心老人院,及收集该院的情况。

这是因为我们正筹备在5月中,公司全马各州同事将到该院探访及捐献物品。这家创办于2004年的慈善中心与众不同,规模也相当的大。根据该院负责人说,该院是由3位热心公益及对无家可归老人有怜悯心的妇女所成立。

起先,院长收留了一位无家可归的老人,并安置在电器店屋楼上的房间以便有安身之处,之后收留者渐多,再加上在楼上煮食担心会引起火患,于是就萌起了开办老人院的念头。

当时,院长捐出一块地,为老人院提供一个基本条件,发展至今已有15年。

老人院目前住着219位长者,若包括已经离院的两百多位,以及离世的三百多位老人,从创办至今,共收留过超过800位老人,对社会的贡献可想而知。

基于这是非营利机构,老人如果通过审核后获得收留,是不须缴费,直至百年归老,这也意味着老人院的营运是依靠社会及大众善心来维持。

叁娘善心老人院在2012年设立临终关怀中心,让行动不便及患有残缺的老人,可以获得悉心照顾,该院也设有一个精神病患看护大楼,收留及看护患有精神病的老人家,并定期带老人到医院进行心理及物理治疗。

值得一提的是,这家老人院也设有一所洗肾中心,从2007年到现在,获得热心人士捐助20多部洗肾机。

悲惨晚年令人深思

由于洗肾机需由专人操作,院方也聘请护士,每日提供两班制为患者服务。

我们也看到,有些健康老人仍可自由走动、有的需依靠拐杖走动、也有些卧病在床,无法生活自理、有些更受肾病或精神病困扰,不禁令人伤感。

我也想到当我年老时,晚年将会如何度过?若还健康,能照顾自己就好,但如果是因为患病而无法照料自己,那是一种怎样的人生?

目前,叁娘老人院正考量收留老人的准则,是否要至少60岁、无依无靠、没有子女、或被子女抛弃,才算符合条件。

当然,在某些情况,比如中央医院无法收留该老人,或“无人认领”,该院也会把老人接送回来,据说有时救护车送来时,老人们可能是全身都插满管子的悲惨情况。

理财须保持纪律

勿随意动用存款

必须注意,户头内的存款,到了一定的年份时,虽然应该会累积到2万令吉,然而,实际上户头里面未必有这笔钱。

因为我们随时可以提款,这就是计划赶不上变化的原因,而这比起其他外来因素来说更可悲,这是因为自己缺乏纪律、规划、准备,所埋下的恶果。

勿依赖公司福利

一般上,如果你在约30或40岁时,应该都会有医药保险,但是,仍然要确定医药保险可以保到至少70岁或以上,否则,在70岁后就自动取消,就等于安全网被没收掉。

如果今天你还依赖公司所提供的医药保险,那么,也是时候想一想这样的期望是否安全且实际。

毕竟公司可能随时会收回福利,又或者自己日后换工而失去的安全网。

活在当下或规划未来?

研究显示,我们基本上都是会倾向于活在当下或有短视的本性,因此,很多人都有可能把未来的自己及今天的自己看成两个不同的人。

做决定时,这样的一个倾向,会导致我们比较重视短期的愉快和享乐,甚至对未来造成不方便或牺牲都不会察觉。

当我把今天和未来的自己当作两个不同人来看待的时候,我们就会自私地偏向自己的需要,忽视了第三者的感受和需求,问题是到我们将来后悔当初没有考虑周全和做好准备时,可能已经太迟了。

当然,除了金钱以外,另一个相当重要和关键的是,要管理好自己的健康,否则有多少财富也是徒然。

在我们忙于工作及享乐时,也需注意保养和维持健康,别把工作当成没时间做运动的借口,饮食方面也要均衡,如此,才算得上一个比较完整的退休规划,毕竟规划的灵魂和中心,始终都是以自己为主。

别想着养儿防老

另外,如果你还保有“养儿防老”的概念,或把孩子当作退休规划的核心部分,我会建议你把这想法放到最后,如果有就是“花红”,如果没有获得儿女的照顾或他们缺乏能力,那么 ,至少我们也做好了自己的本分和准备,可以应对变化和日后的生活挑战,以便有一个比较接近理想的黄金岁月。

若你有任何理财投资疑难杂症,请联络笔者以便能在此为你解答。

及早准备安享晚年

如果到我年迈时,患有长期疾病,就需要不少金钱来维持晚年。

如果没有做好妥善的准备,或者做了准备也被疾病及医药费“杀个措手不及”,可能会发生活着有苦难言、死去也没有尊严的问题。

可想而知,如果我们只是一心认为中央医院或国立医疗所可以成为我们医药费的后盾,那么,这个后盾也并非永久和获得担保的。

国立医疗机构始终是由国家为人民所设,因此,很多时候会出现床位不够的情况。

这时,医院可能就被逼寻找像叁娘老人院的机构来收留一些患病老人,以便腾出床位给其他病人。

另外,未来的钱和今天的钱相比只会贬值,今天一种治疗需要1万令吉,假设医疗费用的通胀率是1年约12%,6年后、费用就会变成将近2万令吉、12年后就会变成约4万令吉、18年后就会涨至约8万令吉。

如果,今天我把1万令吉放在1年回酬4%的存款户头,6年后结款也只有不足1万3000令吉,在第12年时,会累积到1万6000令吉,在第18年时,按照这样的增长率应该变成约2万令吉而已。

看来,在第一天算起,这两笔账不管怎么算,都没有机会划上等号。

免责声明

以上资讯只提供分享及参考用途而非正式理财,投资或产品购买意见。因个人情况及需求会有差异,读者可依据自身独特情况再向笔者取得建议或者联络自己特许理财规划师取得咨询。版权所有翻印必究。

相关新闻