去年FDI净流入404亿

(布城26日讯)大马统计局公布的最新报告显示,大马去年的外来直接投资(FDI)净流入量为404亿令吉,而2022年为754亿令吉。

首席统计师拿督斯里莫哈末乌兹尔博士说,外来直接投资净流入的减少,主要是在股票和投资基金份额上,反映了全球经济的放缓。

“这与联合国贸易和发展会议(UNCTAD)的‘2024年全球投资趋势监测报告’一致,该报告强调,去年流入发展中国家的外国直接投资下降了约9%,至8410亿美元(约3.9581兆令吉)。”

他今天发文告说,亚洲发展中国家的外来直接投资下降了约12%,至5840亿美元(约2.7485兆令吉),东盟的外来直接投资则下降了约16%。

“外资的累计价值,即外来直接投资,在去年底上升至9260亿令吉,占国内生产总值的50.8%,而2022年为49.0%,主要归因于非交易类别。”

该局指出,平均而言,去年外来直接投资公司的投资回报率(ROI)从上一年的每1令吉12仙降至10仙。同时,大马公司在海外每投资1令吉可获得6仙的回报率。

关于海外直接投资,大马统计局指出,净流出从2022年的628亿令吉降至去年的406亿令吉,主要来自服务业,贡献价值为345亿令吉,其次是金融和保险或回教保险活动及公用事业次领域。

莫哈末乌兹尔博士说,服务业仍是海外直接投资的主要贡献者,去年累计金额为4611亿令吉,其次是采矿和采石业(805亿令吉),以及制造业(600亿令吉)。

“服务业也将是去年创造最高收入的领域,达239亿令吉。”

视频推荐 :

美国关税颠覆FDI规则?/李兴裕

美国贸易政策可能会对全球外来直接投资(FDI)流动产生广泛影响。贸易和投资的相互作用显示,针对贸易不平衡的关税和贸易政策,将不可避免地影响全球投资状况。

贸易紧张局势加剧了经济和市场的不确定性,促使投资者在重新评估受影响国家的风险时采取谨慎立场。跨国公司可能会因为担心出口收入、成本和盈利能力,而犹豫是否在面临美国关税的国家投资或扩张。

随着企业重组其全球供应链以规避新的贸易壁垒,全球供应链的风险降低。

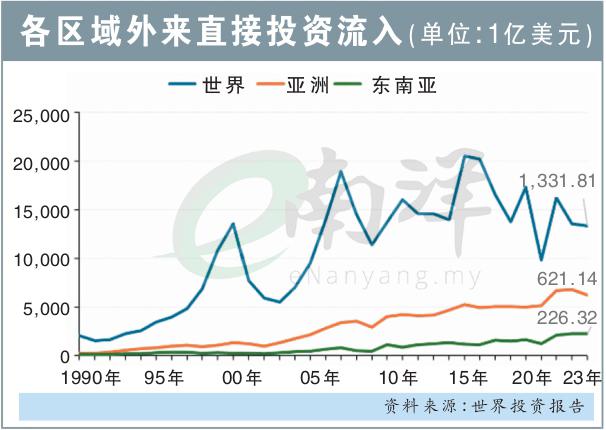

联合国贸易和发展会议《全球投资趋势监测》报告显示,2024年首9个月,全球外来直接投资总额增至1.37兆美元,从连续两年的跌势中复苏(2023年为1.36兆美元,2022年为1.33兆美元)。

在特朗普首次担任美国总统(2017至2021年)期间,全球外来直接投资流入量在2017至2020年期间大幅下降,年均下降16.4%。

东盟FDI份额飙升

2022至2023年,流入亚洲的FDI年增长率为6.7%,2023年增至6211亿美元,2022年增至6778亿美元(2017至2020期间的年增长率为1.1%),反映出全球经济增长不平衡、对部分地区持续地缘政治冲突的担忧,以及投资重点的结构性变化和供应链重构。

2024年首三季,FDI流入为5880亿美元。

最近,地缘政治的分裂、大国之争的策略转变,以及特朗普上台以来开始的贸易冲突,都加剧了不利因素,其中包括企业在地理位置上邻近或政治上与本土市场更为接近的国家进行友岸外包和近岸外包。

令人鼓舞的是,在亚洲,2022至2023年东南亚的FDI 流入每年增长8.2%,年流入保持相对稳定,2022及2023年分别为2231亿美元和2263亿美元(2021年为2085亿美元)。

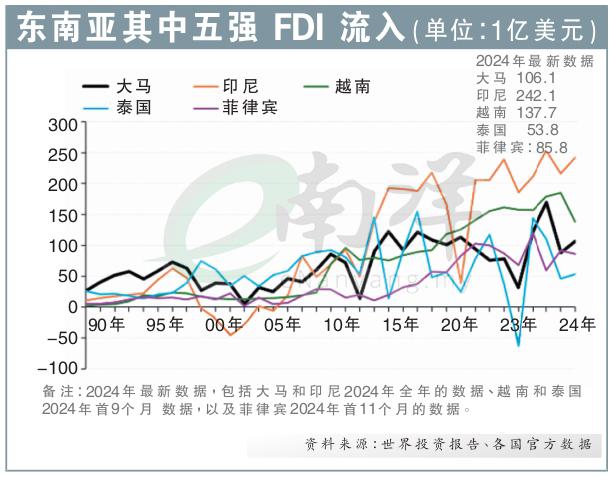

到 了2023年,东盟在全球 FDI 中的份额飙升至 17%,高于 2006至2015年期间的年均 6%。2024年首三个季度,东南亚的FDI流入已扩大至2350亿美元。

区域稳定吸引全球投资

东盟持续获得FDI流入,得益于稳定的经济增长表现、通过多边伙伴关系(区域全面经济伙伴关系协定(RCEP)和中国—东盟自由贸易区(ACFTA))实现更深层次的经济一体化、投资环境改善、众多促进和便利 FDI 的国家投资政策措施,以及新兴产业不断扩大的机会。

持续不断的地缘政治冲突、地缘政治分裂及为保障经济安全而进行的供应链重组,正日益推动FDI流入东盟地区,因为本区域潜力巨大(总人口6.77亿人,全球人口第三多)且是世界第五大经济体(经济总值3.8 兆美元),投资者和企业都寻求将业务分散到远离潜在地缘政治热点的地方。

投资者利用东盟相对稳定和进入本区域多个市场的渠道,在全球紧张局势下将投资分散到东盟不同国家,从而“降低”投资风险。

大马保持谨慎乐观

我们对2025年及以后的 FDI前景持谨慎乐观态度。过往记录显示,FDI受全球经济实际 GDP 增长的影响。

尽管我们对2025年全球增长的基线预测大致维持2.9%,但仍低于2000至2019年3.8% 的长期平均全球经济增长率。预计2025年全球贸易将增长3%(2011-2019年为 3.7%)。

然而,风险和挑战不断增加,将使全球FDI的前景黯淡。由于地缘战略分裂和关税战争风险升级,波动性、不确定性、复杂性和模糊性(VUCA)仍然很高,这使得长期投资至少在短期内具有挑战性。

贸易关税战或贸易政策不确定性通常会对FDI或FDI转移产生负面影响,因为贸易战会给全球经济带来不确定性,增加政治和监管风险,扰乱供应链,并可能导致企业将投资转移到贸易冲突以外的国家。

贸易战对投资而言可能是一把双刃剑。追求效率的FDI将避免投资那些对外国商品征收关税的国家,或是受到关税升级影响的国家。

话虽如此,如果受贸易关税影响的国家拥有稳定的监管环境和自由贸易政策,追求效率的FDI可能不会撤离这些国家。

贸易报复会阻碍贸易冲突国家的出口导向型FDI,同时促进跨越壁垒的FDI流入征收关税的国家及受关税升级影响较小的国家。外国政府设定的更高关税可能会增加贸易成本,并促使企业规避关税。

在特朗普2.0政策下,依赖美国经济获得销售收入的企业将寻求规避这些贸易壁垒。鉴于美国本土比海外享有的竞争优势,实施普遍关税可能会让公司更愿意在美国设立工厂。

我们可能会看到关税跳跃式增长,即企业投资以规避关税。这种情况发生在1980年代,当时日本企业在美国投资以规避针对其出口的贸易限制。

最近的中美贸易战就是一个典型案例,文献综述和研究表明,在特朗普1.0时代,美国企业减少了投资,转移了供应链,增加了国外供应商,减少了国内供应商,这可能带来了巨大的战略成本。

有关2018至2019年关税行动影响的研究预测,截至2020年底,美国上市公司的投资增长率将下降1.9个百分点。其他研究也证实了贸易冲突对中美两国主要贸易伙伴如台湾、墨西哥、欧盟和越南的转移效应。

例如,大量出口导向型FDI从中国撤资,墨西哥和东南亚的跨境投资增加。东南亚经济体可能从贸易冲突中受益,因为它们寻求机会在美国市场上取代中国商品,并在中国市场上取代美国商品。

不同行业影响各异

贸易紧张局势对跨境投资项目的影响因行业而异。

当主要经济体之间出现贸易紧张局势时,半导体制造、汽车制造、服装和纺织品、制药和造船等严重依赖全球价值链(GVC)的行业的企业更有可能将投资转向东南亚和拉丁美洲国家,因为这些地区的生产成本较低,可以作为替代制造中心,以避免贸易冲突带来的高关税。

最容易受到贸易关税战影响的国家必须实施保护措施,以减轻贸易战升级的风险,同时保持对外国投资者的吸引力。

了解特定国家吸引FDI转移的潜力非常重要,这可以抵消贸易关税战的负面溢出效应。

这些潜力包括稳定的政治环境、有利的宏观经济条件、有利的投资生态系统及较低的战略和地缘政治风险。投资环境中较低的政策、监管、经济和金融风险认知,将吸引FDI流入。

虽然人们认为,不确定性和风险是贸易紧张局势影响一国FDI流入的先兆,但应对影响的政策,将根据一国的经济复原力和产业实力,以及其在区域和全球价值链中的融入程度而有所不同。

投资转移或迁移,可能会威胁一些经济体对FDI的严重依赖,从而扩大其工业发展路径,但与此同时,它们也可以从投资重定向中获益,因此需要准备好吸引新的投资者,尤其是市场导向型FDI行业,这使得区域一体化成为其商业战略中的一个重要元素。

经济特区提供稳定

经济特区(SEZ)可以在不确定时期为企业提供更多确定性,并可以增强其在全球贸易和FDI中的作用。

在日益复杂的全球经济中,越来越多的行业、市场相互关联,以及贸易冲突、科技战、地缘政治和气候变化等干扰因素迅速演变,行业和投资者将采取多元化战略,以最大限度地降低营运成本,并防止政策突然变化。

东盟有潜力吸引更多新兴工业和领域以及与永续发展相关的绿地投资。

这些包括高科技制造业、半导体、人工智能、数字经济、电动汽车供应链、可再生能源价值链和供应链网络的发展。

东盟经济增长前景良好、投资环境良好、投资便利化框架不断加强、区域一体化持续推进、公私合作不断推进、产业生态系统不断加强,这些因素将继续吸引大量投资。

东盟可以利用区域内投资,促进国内企业在区域内拓展业务。

免责声明:所有评论为作者的个人意见,不代表本报立场。

相关新闻